이차전지? 연료전지?

대학생신재생에너지기자단 21기 한세민, 24기 이지혜, 25기 남궁성, 25기 이예영

[배터리, 이차전지, 연료전지]

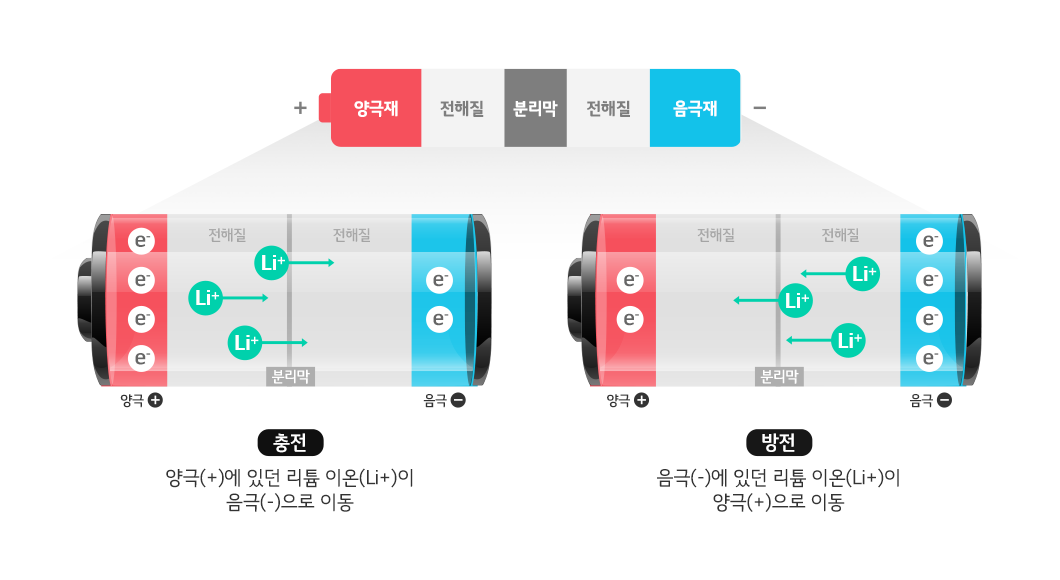

[자료 1. 리튬이온전지 충방전 원리]

출처 : 배터리 인사이드

우리가 흔히 일상생활에서 사용하는 전자기기들의 주 동력원은 아직까지 리튬이온전지다. 이는 이차전지의 일종으로 양극에 있던 리튬이온이 음극으로 이동하며 충전되고, 반대 방향으로 이동하며 방전되는 것을 반복한다. 참고로 배터리는 물리적, 화학적 작용을 통해 전기 에너지를 발생, 공급시키는 장치라는 의미를 가지며 충방전이 가능한 이차전지와 동의어다. 이차전지 분야에서는 아직도 리튬의 사용이 장려되고 있는데 이는 리튬이 다양한 장점을 가지기 때문이다. 대표적인 리튬이온의 장점으로 높은 에너지 밀도, 적은 자가방전, 안정성 등이 손꼽힌다.

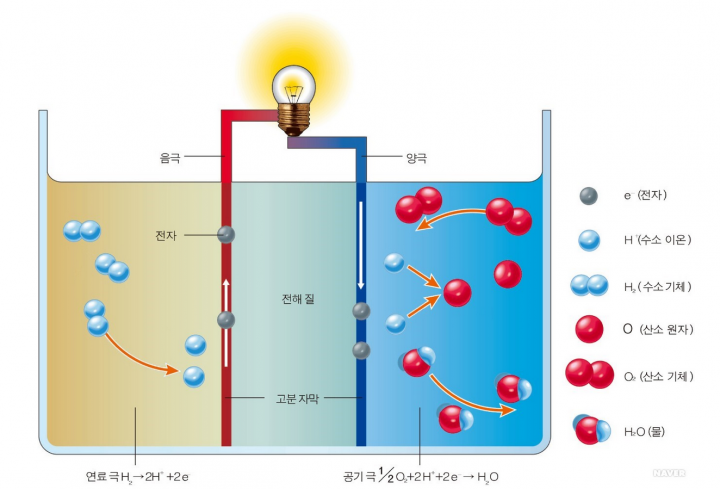

[자료 2. 연료전지 원리]

출처 : 호라이즌 연료전지

친환경성 및 높은 에너지밀도를 필두로 이차전지에 대항하는 전지가 있는데, 이는 연료전지다. 특히 수소연료전지는 휘발유에 비해 3배 높은 에너지밀도를 가진다. 연료전지와 이차전지의 큰 차이점은 충전 원리다. 이차전지는 전지 내부에서 리튬이온의 이동에 의해 충방전이 이뤄지지만, 연료전지는 외부에서 수소를 지속해서 주입하며 가동된다. 이에 따라 수소차와 전기차는 구조에 큰 차이를 보인다.

환경을 지키는 전지를 만들자

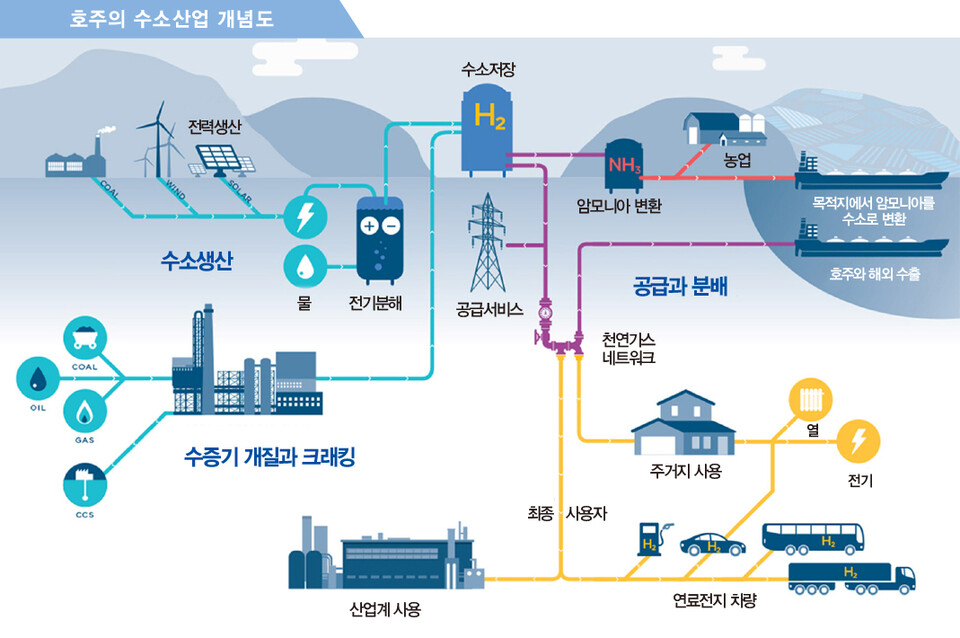

[자료 3. 수소경제]

출처 : 가스신문

화석연료 중심의 산업에서 벗어나기 위해 수소경제가 등장했다. 이는 수소를 주요 에너지원으로 한 경제 구조를 형성하자는 목표를 담고 있으며, 수소연료전지는 수소경제를 실현하기 위해 중요하다. 2021년 11월에 발표된 '제1차 수소경제 이행 기본계획'에 명시되어 있듯이 수소연료전지는 기후변화 대응을 위한 수단임과 동시에 세계시장 선도를 목표로 하고 있는 핵심 기술에 해당한다. 정부 정책에 힘입은 연료전지 분야는 2020년 26억 2,000만 달러 규모에서 2028년 289억 5,000만 달러 규모로 성장할 것으로 전망된다. 특히 최근에는 분리막 소재, 전극, 전해질 등과 관련해 다양한 개발이 이뤄지며 친환경적이면서도 효율적인 전지 체계 구축을 위해 기업들의 노력이 계속되고 있다.

그렇다고 해서 이차전지 분야가 가라앉는 것은 아니다. 여전히 핸드폰과 같은 소형 전자기기에는 리튬배터리가 압도적으로 활용되고 있다. 기존 인프라를 한순간에 연료전지로 바꾸기 쉽지 않기 때문이다. 현재 이차전지 분야에서는 지속가능한 원료수급을 위해 탈리튬방안을 모색중인데, 중국 등에 의해 광물 수급이 난항을 겪게 되자, 리튬을 사용하지 않고 충방전 효율을 유지할 수 있는 방법을 찾고 있다.

이렇듯 친환경 및 효율을 동시에 잡아야 하는 전지분야에서 기업들의 다양한 노력이 이뤄지는 추세다. 본격적으로 이차전지 및 연료전지의 시장 동향을 살펴봄으로써 대한민국이 세계적으로 경쟁력을 갖기 위해 어떤 방안을 내놓아야 할 지 살펴보자.

[국내 이차전지 & 연료전지 시장 동향]

1. 국내 이차전지 시장 동향

먼저 이차전지의 국내 시장 동향을 살펴보자. 이차전지 전문 시장조사 업체 SNE리서치에 따르면 2023년 전기차용 배터리 시장 5위권 안에 국내 배터리 3사가 모두 이름을 올렸다. LG에너지솔루션은 24%의 점유율로 2위를, SK이노베이션은 7%의 점유율로 4위를, 삼성 SDI는 5%의 점유율로 5위를 기록했다. 또한, 1위인 중국을 뺀 이차전지 시장의 49%를 차지한다. LG에너지솔루션은 2023년 1월부터 10월까지 전년 동기 대비 약 30.2% 증가한 총 164.7GWh의 배터리를 판매했다. 같은 기간 SK이노베이션은 48.1GWh의 배터리를 생산하고 공급했다. 작년 같은 기간보다 59.6% 많은 양이다. 삼성SDI는 해당 기간에 전년 동기보다 26.8% 늘어난 34.6GWh의 배터리를 출하했다. 국내 배터리 회사의 성장세는 긍정적인 추세를 보이고 있다.

하지만 이차전지를 사용하는 전기차 시장은 최근 부진한 모습을 보인다. 그 원인으로 보았을 때 고금리에 따른 경기침체에서 시작해 높은 전기차 가격, 2024년 발표된 개편안에 따른 보조금 감축, 충전 인프라 부족 등으로 전기차 구매에 대한 소비 심리가 크게 위축된 것으로 보이며, 이에 따라 성장률이 둔화했다. 리튬 가격이 하락한 것도 이차전지 시장에 타격을 주었다. 리튬 가격이 급락한 원인은 전기차 수요 둔화와 함께 중국의 공급 과잉이 꼽히는데, 2023년 리튬 가격이 폭등하자 리튬 생산 국가에서 광물 생산을 늘렸지만, 전기차 인기가 수그러들면서 리튬의 재고가 쌓이게 됐다. 이차전지의 원재료인 리튬의 가격 하락은 원가 절감 측면에서는 좋을 수 있겠지만, 배터리 제조 기업과 광물 가격에 연동한 판매 가격을 토대로 납품 계약을 맺는 양극재 기업에게 문제가 된다. 이 경우 가격이 비쌀 때 사 온 리튬으로 만든 양극재를 싼값에 배터리 업체에 넘겨야 하므로 실적에 있어 악영향이 있을 수밖에 없는 것이다. 이는 고스란히 국내 전기차와 이차전지 시장의 성장세에까지 전해진다.

이처럼 이차전지 시장은 국제관계에 의한 영향을 받는다. 전기차용 배터리 시장 점유율 1위인 중국 그리고 인플레이션 감축법(IRA)을 시행한 미국의 영향이 그 예시인데, 이에 따라 국내 시장 상황이 호재를 누릴 수도, 손해가 될 수도 있는 것이다. IRA에 따라 중국산 이차전지를 사용하는 전기차는 미국 정부의 전기차 보조금을 받을 수 없다. 그만큼 중국 기업의 자리에 우리나라 기업이 차지하는 자리가 넓어질 수 있기 때문에 긍정적인 기회의 신호로 보기도 한다. 하지만 IRA는 이차전지를 만들 때 중국산 광물도 사용하지 못하게 한다는 맹점이 있다. 우리나라 기업은 현재 이차전지에 쓰이는 광물 대부분을 중국에서 사들이기 때문에 우리나라 이차전지도 IRA에 의해 막힐 수 있는 것이다. 이에 이차전지 광물을 얻을 다른 길을 찾아야 한다는 반응도 이어진다.

주춤한 이차전지 시장이지만 산업 관계자들은 최근의 부진이 그간 가파르게 성장한 이차전지 시장의 성장통일 뿐, 전기차 전환이라는 큰 대세에는 흔들림이 없을 것이라는 입장이다. 중장기적으로 전기차 시장 성장세가 지속된다는 것으로 SNE리서치 관계자는 2030년에는 전기차 판매량이 3배 가까이 증가할 것으로 예상했으며, 이에 따라 이차전지 수요 약시 급속도로 성장할 것이라고 내다보았다.

정부는 지난 12월 발표한 ‘이차전지 전주기 산업경쟁력 강화 방안’에 따라 이차전지 산업에 5년간 38조 원 이상의 정책 금융을 지원한다. 대규모 차세대 이차전지 기술개발 프로젝트를 포함해 관련 연구개발에 총 736억 원이 투입되며 핵심 광물의 해외 의존도를 낮추기 위한 사용 후 배터리의 재제조·재사용·재활용 시장을 조성하는 등 이차전지 선순환체계 구축에도 힘을 쏟고 있다. 사용 후 전지 사업 활성화, 이차전지 여권 제도 도입과 친환경 평가/인증 등에 대해 2030년까지 100% 확립을 목표로 하고 있다. 이렇게 이차전지 시장은 정부의 정책과 함께 계속해서 긍정적인 흐름을 보일 것으로 여겨진다.

2. 국내 연료전지 시장 동향

한국은 2019년 1월, 「수소경제 활성화 로드맵」에서 ‘수소차’와 ‘연료전지’를 양대 축으로 한 산업 생태계 구축 계획을 발표했다. 이에 따라 발전용 연료전지 설치 규모를 2018년 307.6MW에서 2040년 15GW(내수 8GW)로 확장하는 것을 목표로 삼았다. 이를 위해 2022년 국내 1GW 보급을 통해 규모의 경제를 달성하고, 2025년까지 중소형 LNG 발전과 대등한 수준으로 발전단가를 하락시켜 중장기적으로 설치비와 발전단가를 각각 2018년 대비 65%, 50% 수준으로 하락시키는 것을 목표로 했다. 가정·건물용 연료전지의 경우, 2040년까지 2.1GW(94만 가구) 보급을 위해 설치 장소, 사용유형별 특징을 고려한 다양한 모델을 출시하고, 공공기관, 민간 신축 건물에 연료전지 의무화를 검토하기로 했다. 이와 같은 연료전지 설치 확대를 유도하기 위해 2019년 상반기에 연료전지 전용 LNG 요금제를 신설하고, 당분간 REC 가중치도 유지하여 투자 불확실성 제거 및 경제성 확보를 지원하고자 했다. 그렇다면 「수소경제 활성화 로드맵」의 연료전지 설치 목표 달성은 순항 중일까?

한국수소연료전지산업협회 및 전력거래소 등에 따르면 2023년 국내 발전용 연료전지 설치량은 총 1,036MW로, 이는 세계 최초로 1GW를 넘어선 유의미한 결과이다. 건물용 연료전지 설치 용량은 2022년 기준 29.1MW(1,253개소)로, 꾸준히 증가 추세지만, 보급 확대가 쉽지는 않은 상황이다. 이처럼 건물용 연료전지가 활성화되지 못하는 원인으로는 높은 제품 가격, 전력계통과의 연계성 부재, 비싼 연료비와 높은 전력생산 단가가 꼽힌다. 그러나 신재생에너지 공급의무화(RPS) 제도의 영향을 받아 공공, 민간 건축물의 신재생 의무화 비율이 높아짐에 따라 적은 면적에서 작동 가능한 연료전지가 더욱 주목받게 될 것으로 예상된다. 또한 2021년 제정된 수소법에는 산업단지, 물류단지, 고속국도 휴게시설 및 공영차고지의 시설 운영자와 지방공기업, 시·도 교육청, 병원·학교 등의 시설 운영자에게 연료전지 설치를 요청할 수 있는 법안이 마련되어 있는데, 이를 활용한다면 건물용 연료전지의 설치 용량을 전국적으로 확대할 수 있을 것으로 기대된다. 그러나 이 과정에서는 설치 의무자의 부담을 덜기 위한 보조금 제공이 필수적이라고 판단된다.

연료전지 전용 요금제는 2019년 신설되어 일반 도시가스보다 저렴한 가격에 연료를 공급해 경제성을 높이고 있다. 연료전지 REC의 경우, 수소 부문의 적용을 장려하기 위해 기존 RPS 제도에서 수소 및 수소화합물을 연료로 생산된 전기만을 분리해 낸 CHPS(청정수소발전의무화제도) 제도가 신설됐다. 이에 따라 연료전지 맞춤형 시장이 만들어졌으나, 이와 같은 정책이 연료전지 시장 확대를 위한 단기적 대안에 그칠 수 있다는 의견 또한 존재한다. CHPS 입찰을 거쳐 설비가 신규 건설되기 때문에 전에 비해 수요 확대가 한정적일 수 있기 때문이다.

이처럼 적극적인 정부 정책과 국내 기업 참여 확대에 따라 한국은 현재 전 세계 연료전지 보급량의 절반 가까이 점유하여 시장을 선점하고 있으며, 앞으로의 행보가 기대되는 바이다.

[세계 이차전지&연료전지 시장 동향]

1. 세계 이차전지 시장 동향

전문은 KORTA(해외시장뉴스)의 이차전지 글로벌 시장동향 보고서를 참조했다. 이차전지를 여러 분야로 나누어 살펴보았다. 미국, 독일, 중국, 일본 등 여러 나라의 시장을 알아보았다.

국가별 전기자동차 시장 동향

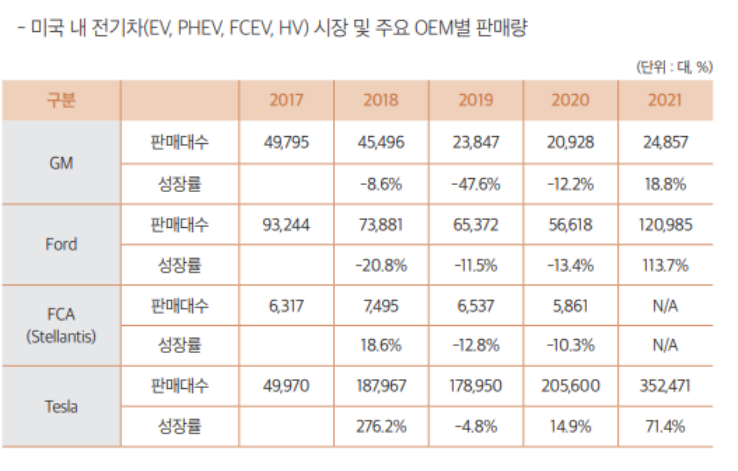

미국 내 전기차 시장은 ‘21년 147만 1,826대’ 판매대수를 기록했으며, 전년대비 86.2%의 성장률을 보였다. 미국의 기업 Ford는 25년까지 300억 달러 이상 투자를 계획 중이며, 최근 전고체 배터리 업계 선두 기업인 솔리드파워(Solid Power)에 대한 투자를 증액했다. GM은 25년까지 전기차와 자율주행차에 350억 달러 이상 투자를 계획 중이며, LG에너지솔루션과 합작회사를 설립하여 전기차 플랫폼을 개발 중이다. Tesla의 Elon Musk는 기가팩토리 텍사스에 100억 달러 이상 투자 계획을 발표했고, 30년까지 미국 내 새로 판매되는 승용차의 절반을 전기차 및 하이브리드차가 차지하도록 1조 달러의 인프라 투자 법안을 발표했다. 전기차 충전소 구축에 75억 달러를 투자하고, 30년 까지 50만개 이상의 전기차 충전소를 미국 전역에 설치할 계획이다.

[자료 4. 미국 내 전기차 시장 및 주요 OEM별 판매량]

출처 : KORTA

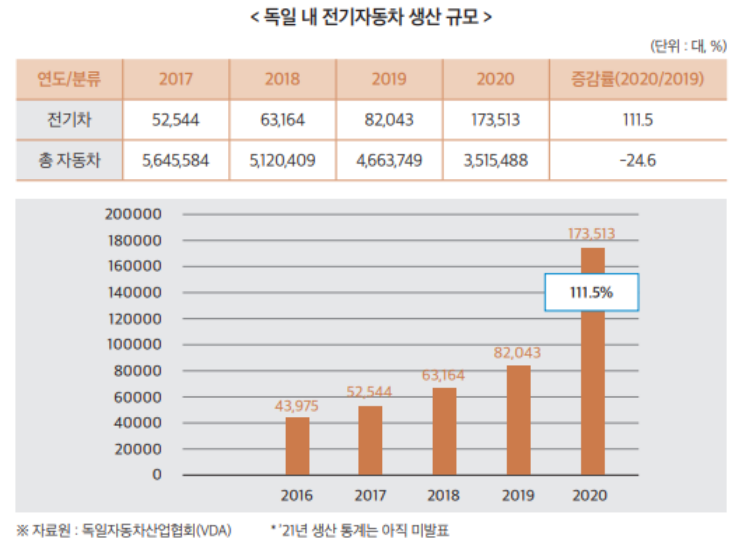

다음으로는, 독일이다. 독일 내 전기차 시장은 ’20년 약 17만 4,000대 였으며, 전년대비 111.5%의 성장률을 보였다. 폭스바겐은 ’33년~’35년까지 모든 내연기관차 생산을 중단하며 미래 기술에 약 730억 유로를 투자할 예정이라고 정했고, BMW는 ’30년 까지 700만 대 이상의 전기차 생산 계획을 발표했다.

[자료 5. 독일 내 전기자동차 생산 규모]

출처 : KORTA

독일 정부는 ’20년 6월 4일 2차 경기부양책에서 전기차 보조금 대폭 확대와 전기차와 배터리셀 제조 R&D에 25억 유로 투자계획을 발표했다.

이외에도 신에너지 승용차량 판매량 ’21년 총 333만 대’로 역대 최고 판매기록을 보유한 중국과 ’21년 국내 승용차 생산량은 약 739만 대 이며, 수입산 차량을 포함한 EV 판매량은 약 2만 대 수준을 기록한 일본도 있다.

전기자동차 산업 육성 정부 정책

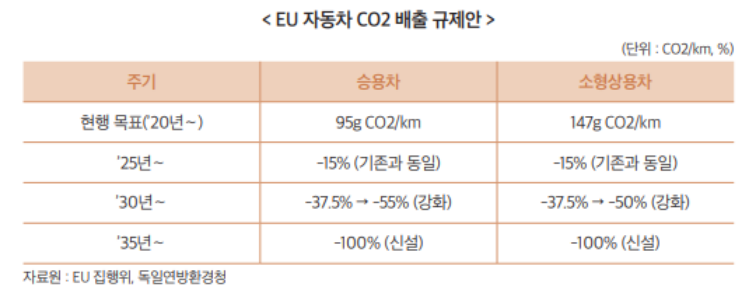

EU는 ‘Fit for 55(90년 대비 ’30년 55%, ’35년 100% 감축 목표)’를 통해 승용차와 소형상용차의 CO2 배출 감축 목표 상향 조정했다. 35년부터 온실가스를 배출하는 차량은 신규 등록할 수 없으며, 최종적으로 50년부터 탄소를 배출하는 차량은 도로 주행이 불가하다. EU 전체 CO2 배출량의 약 1/4이 교통 분야에서 발생하며, 그중 자동차와 트럭이 가장 큰 비중을 차지하기에 탄소배출 면에서 중요하게 여겨진다.

[자료 6. EU 자동차 CO2 배출 규제안]

출처 : KORTA

다음으로는 전기차 지원 강화 정책들이다. 20년 독일 정부는 경기부양책 차원에서 대대적인 전기차 관련 정책적 기조 및 지원 계획을 발표했다. 이어서 독일 정부는 ’21년 11월 17일 자동차 서밋에서 ’25년까지 전기차 보조금 지급 연장, 상용차 폐차 보조금 지원*, 충전설비** 및 미래자동차 기술*** 지원 확대 결정. 총 30억 유로 추가 지원 계획을 발표했다. 또한 구매 지원 정책을 펼치며, 보조금을 지원하며 활발히 진행되고 있다.

[자료 7. 독일 전기자동차 구매 지원]

출처 : KORTA

권역별 이차전지 생산 주요 기업 현황 및 시장 전망

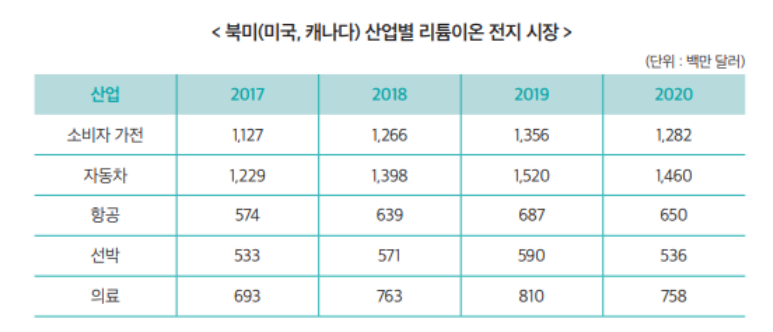

가장 먼저 미국의 경우에는, 약 59GWh의 리튬이온 배터리를 생산했고, 전 세계 제조량의 8%를 차지했다. 리튬이온 배터리 시장은 21년 기준, 55억 4,700만 달러이며 향후 10년간 매년 10.8%씩 증가하여 30년에는 139억 6,700만 달러 규모로 성장할 것으로 전망된다.

[자료 8. 북미 산업별 리튬이온 전지 시장]

출처 : KORTA

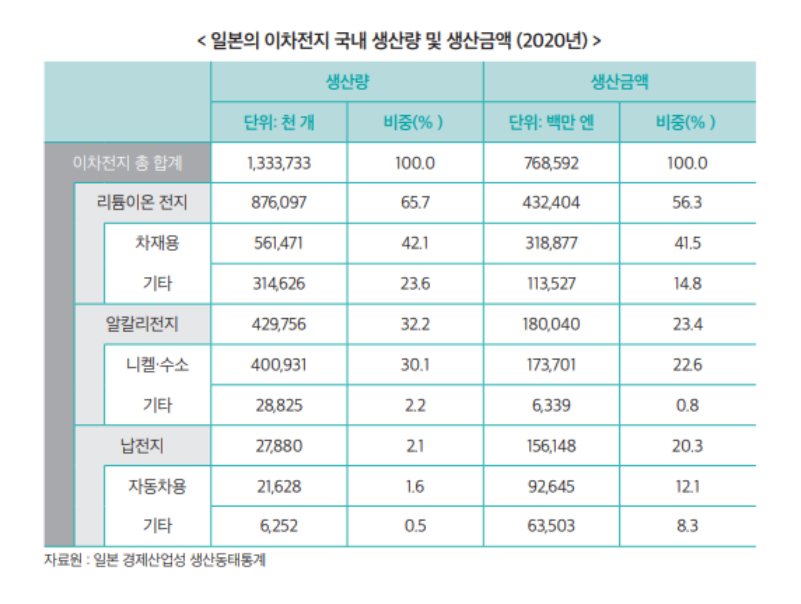

일본의 이차전지 국내 총 생산량은 20년 기준,13억 3373만 개, 총 생산액은 7685억 9200만 엔으로 전년 대비 0.9% 증가했다. 일본의 기업 GS Yuasa는 미쓰비시상사와 공동출자한 합작회사 ‘리튬 에너지 재팬’의 생산 능력 강화를 위해 리튬 이온 전지 설비 투자에 480억 엔을 투입했다. 중국은 신에너지차와 배터리 시장의 빠른 발전으로 20년 기준, 중국 리튬이온배터리 생산량이 19.2% 증가한 148GWh를 기록했다.

[자료 9. 일본의 이차전지 국내 생산량 및 생산금액(2020년)]

출처 : KORTA

주요 이슈별 생산기업 동향

중국의 LFT(리튬인산철) 배터리 연구개발 및 생산 현황에 대해 알아보았다. 음극재, 양극재, 전해질, 분리막 등의 소재 분야, 제조와 성능개선 등의 공정, 안전 및 재활용 등에 있어 연구개발 중이다. 현재 중국은 LFP 생산에 있어서 CATL과 BYD가 과점생산체제에 있다.

일본의 전고체 배터리 연구개발 및 생산현황에 대해 알아보았다. 가장 먼저, 기업 TOYOTA는 21.9월 세계 최초로 전고체 배터리를 탑재한 프로토타입 전기차(EV)를 공개했다. 20년대 후반 전고체 배터리를 탑재한 EV/HV 실용화를 목표로 ’30년까지 배터리 생산ㆍ개발에 1조 5,000억 엔 투입하기로 했다. NISSAN의 경우에는, ’28년까지 독자적인 전고체 배터리를 탑재한 전기차 양산을 목표로 1,400억 엔을 투입했다.

권역별 이차전지 산업 주요 육성정책

미국 정부는 FCAB(Federal Consortium for Advanced Batteries)를 통해 미국 내 리튬 이온 배터리 산업의 육성을 위해 5개의 주요 목표를 포함한 청사진을 발표했다. 일본은 이차전지를 비롯한 그린뉴딜 분야의 연구 개발 및 실증실험 지원을 목적으로 ’20년 10월 NEDO를 통해 총 2조 엔 규모의 기금을 조성, 향후 10년간 최대 1,205억 엔 지원 계획을 발표했다.

EU의 배터리 연합(EU Battery Alliance)을 보면, ’17년 출범 배터리 및 폐배터리에 관한 규제안 ’24년 7월부터 충전 가능한 전기차 배터리 및 모든 산업용 배터리에 탄소발자국제도 도입, ’27년부터 배터리에 들어가는 원자재 성분 비율을 공개해야 하며 배터리의 수명, 충전 캐퍼시티, 유해물질, 안전위험 등 정보가 기재된 라벨 부착을 의무로 하는 정책을 폈다.

중국의 공업및정보화부(공신부)는 리튬이온배터리 산업의 규범화 및 관리강화를 위해 ‘리튬 이온배터리 산업 규범화 조건’과 ‘리튬이온배터리 산업 규범 공고 관리방법’ 검토 및 수정 작업을 진행 중이다.

또한 이차전지를 생산하는데 요구되는 4대 소재, 분리막, 양극재, 음극재, 전해질에 주목해 보자. 특히 육성정책 측면에서 자세히 바라보았다.

미국은 리튬이온 배터리를 만들기 위한 소재의 해외 의존도를 낮추려는 정책을 지속적으로 수립하고 있으며 배터리 재활용을 활용한 자국 내 벨류체인 구축을 지원하고 있다. 중국 정부는 이차전지 관련 소재 가격 급등에 의한 기업 난입, 단순한 생산능력 확장을 억제하고 산업의 규범화 발전을 촉진하는 추세이다.

2. 세계 연료전지 시장 동향

전문은 한국과학기술정보연구원의 수소연료전지 보고서와 국가기후기술정보시스템의 K 뉴딜산업 INSIGHT 보고서를 참조했다. 미국, 일본 등 여러 나라의 시장을 알아보았다.

연료전지, 그 개요를 파악하며

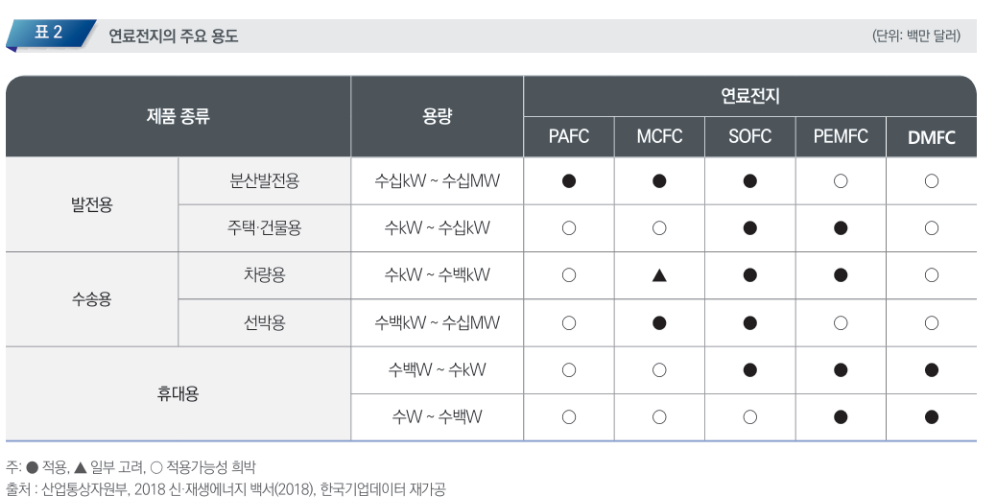

세계 연료전지 시장을 보면 우주선, 잠수함 등 특수용도에선 상업화 단계에 진입했으나, 그 외의 응용분야에서는 아직까지 시장 형성이 미숙한 단계로 파악된다. 가정용 연료전지의 경우 일본을 선두로 상업화 단계에 진입했다. 수송용의 경우 일본, 유럽, 국내 자동차 회사를 중심으로 시장 진입이 시작되고 있다. 그리고 노트북 등 휴대용 IT 기기의 고사양화로 사용시간 연장 등이 요구되면서 기존 베터리를 일정 부분 대체할 수 있는 휴대용 소형 연료전지에 대한 관심이 증가하고 있다.

[자료 10. 연료전지의 주요 용도]

출처 : ASTI MARKET INSIGHT 023(0712)

연료전지 산업은 세계 주요 국가의 녹색성장을 바탕으로 하는 국가 차원의 신재생에너지 장려정책으로 산업육성 의지가 높은 산업이다. 또한 다양한 산업의 특징을 복합적으로 갖고 있는 응용산업으로서 기계, 화학, 전기, 전자, 재료 등 다양한 전문 기술과 지식의 융합이 요구되고, 관련 시장도 기존의 에너지 시장의 대안으로서 고려되면서 급속하게 성장할 것으로 예상된다.

연료전지의 핵심소재 시장은 미국, 일본, 독일 등의 소수 기업들이 독점하고 있기 때문에 국내의 경우 핵심소재에 대한 수입의존도가 매우 높은 실정이며, 주로 연료전지 시스템 개발에 집중하고 있다. 세계적인 에너지발전 시장의 흐름을 보면 미국, 일본을 중심으로 한 선진국들은 대규모 중앙집중식 발전방식에서 탈피해 소규모 분산 발전 형태로 옮겨가는 추세이다. 분산발전 방식에는 가스 터빈, 마이크로 터빈, 디젤엔진, 연료전지, 태양광 풍력 발전 등이 있으며, 그중에서도 에너지 효율이 높은 연료전지에 대한 관심은 꾸준히 증가하고 있다.

연료전지 시장 동향

연료전지는 한국, 일본, 미국을 중심으로 초기 시장을 형성 중이며 연평균 30%씩 성장할 전망으로 보인다. 2020년 90Mt 미만의 사용량을 보이는 수소 수요는 2030년에는 200Mt을 넘기고, 2050년에는 530Mt에 이를 것으로 보인다. 따라서, 수소를 활용하는 연료전지 수요도 꾸준히 증가하여 2018년 2조2천억원 수준의 시장이 연평균 30%씩 성장하여 2030년에는 약 50조원 규모가 될 것으로 추정된다.

2018년 사용량을 기준으로 전 세계 연료전지 시장에서 한국, 중국, 일본 등 아시아의 비중은 약 42%를 차지하며 큰 시장을 형성하고 있다. 국가별로 진행되는 수소산업 지원 정책으로 수소시장이 커짐에 따라 민간 기업의 투자가 활성화되는 중이다.

[자료 11. 권역별 연료전지 사용량]

출처 : ctis.re.kr

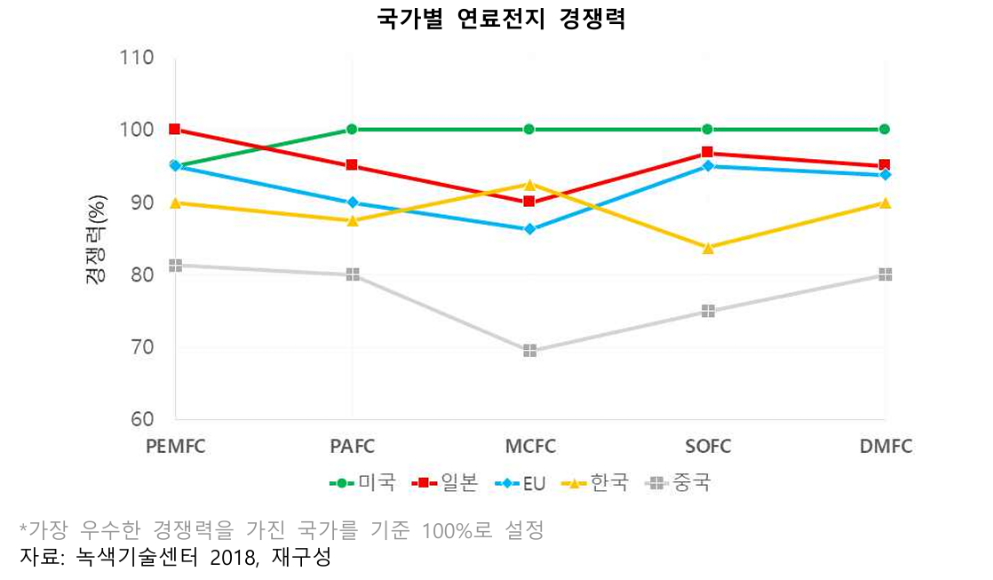

연료전지 국가별 경쟁력

연료전지 기술 수준은 미국, 일본, EU, 한국 순으로 높으며 한국은 특히 연료전지 보급이 가장 활발한 나라 중 하나이다. 2021년 1분기 수소전기차 판매량을 기준으로, 현대자동차와 토요타의 시장 점유율이 97%를 넘기며 세계시장에 양분하고 있다. 토요타와 중국 5개사는 연료전지 개발 합작회사를 설립했다. 중국은 수소연료전지 자동차보다 상용차 보급에 초점을 두었으나, 아직 연료전지 기술 수준이 낮고 인프라가 부족하여 수입의존도가 낮다.

[자료 12. 국가별 연료전지 경쟁력]

출처 : ctis.re.kr

미국에서는 대형 발전용 연료전지 SOFC에서 가장 앞서있다는 평가를 받는 블룸에너지(Bloom energy) 외에도 퓨얼셀에너지(FuelCell Energy), 플러그파워(Plug Power) 등 우수한 기업이 경쟁하며 성장 중이다. 미국, 일본, 독일은 연료전지의 핵심부품 기술력이 높은 것으로 평가됐다. 연료전지 관련한 특허 출원 건수는 일본이 가장 많으며 일본과 미국이 전체 출원 건수의 50%를 넘게 차지했다. 연료전지 종류별 국가 경쟁력은 PEMFC를 제외한 PAFC, MCFC, SOFC, DMFC에서 미국이 가장 앞서 있는 상황이다.

[대한민국이 전지 시장에서 경쟁력을 갖기 위해서는?]

우리나라가 수소 및 이차전지에 관해 경쟁력을 갖기 위해서는 수요가 어디에 집중되는지를 잘 관찰해야 한다. 본문을 통해 민간 건물 즉, 작은 면적에서 작동가능한 연료전지 및 기존 베터리를 일정 부분 대체할 수 있는 휴대용 소형 연료전지와 같이 소형 분야에 관심이 집중되는 현 실정을 확인할 수 있었다. 작은 면적에서 작동 가능한 기술에 대한 관심은 소형모듈원전(SMR)부터 있었으니 그리 낯설지만은 않다.

이차전지에 관해서는 국제적인 금리 상황이 안 좋은 실정이라 하여 기술개발에 주춤해 있기보다는 배터리 재활용에 초점을 맞추는 게 중요해 보인다. 본문에서 미국은 리튬이온 배터리를 만들기 위한 소재의 해외 의존도를 낮추려는 정책을 지속적으로 수립하고 있으며 배터리 재활용을 활용한 자국내 벨류체인 구축을 지원하고 있다. 우리나라는 특히 중국산 폐배터리 처리가 골칫거리다. 본문에 언급한 대로 이차전지 시장의 주춤이 성장통이라면, 이후에 반등할 때 폐배터리는 더욱 생겨날 것이다. 리튬을 안 쓰는 이차전지의 개발이 이뤄지고 있지만, 이는 친환경성 및 원료 수급 문제를 해결해 주는 것이지 폐기물에 대한 재활용 문제는 피할 수 없다.

즉, 주변의 수요에 맞게 기술개발을 해야 하는데, 우리나라는 신산업을 이룩하고자 할 때 대외적인 추세의 영향을 크게 받는다. 이는 미국에서의 작은 금리변동에 의해 발생하는 나비효과만 봐도 알 수 있다. 수소는 우리나라에는 생산 가능한 인프라가 없는 편이며, 대부분 수입해야 한다. 이는 이차전지용 리튬광물도 마찬가지다. 때문에 우리나라를 비롯한 아시아 국가들은 기술에 초점을 둬야 하고, 원활한 공급망을 구축하는 데에 많은 노력을 해야 한다.

이를 위해서는 R&D 지원을 비롯한 정책의 뒷받침이 필수적인 편에 속하는데, 허점이 몇 가지 있는 것으로 파악된다. 예를 들어 최초로 수소발전에 관한 내용이 담겨 있는 '제 10차 전력수급 기본계획'을 살펴보면 2030년 총발전량의 2.1%에 해당하는 13TWh를 수소·암모니아로 발전한다는 내용이 담겨 있다. 또한 2023년 12월에 발표된 ‘청정수소 인증제 운영방안’ 에는 수소·암모니아 혼소용 수소 80만tH2(수소톤)을 공급할 목표가 담겨 있다. 이밖에도 2030년까지 수소차 30만 대 보급 수소충전소 660기 이상 구축, 수소특화단지 지정, 소재·부품·장비 기술투자 확대 등의 정책이 있는데, 수소기술 개발 수준 및 공급망 실정을 올바르게 고려하지 않은 목표치라는 평가가 존재한다.

문제는 기술개발 및 공급망 구축현황을 올바르게 고려하지 않은 부분이 많다는 것이다. 예를 들어 본문에서 언급된 2021년 이행계획에서는 2030년 발전용 수소 수요를 353만tH2(48TWh 발전)으로 잡았으나 2023년 청정수소 인증제 운영방안에서는 수소 수요를 80만tH2(13TWh 발전)으로 설정했다. 전력 목표치의 변동이 너무 큰 것을 알 수 있다.

기술개발 실정과 정책의 상호작용이 원활하지 않은 것은 ESG 경영의 전반적 문제다. 그리고 수소 및 이차전지에 관한 다양한 수요가 생겨나고 있는 이 시기를 놓쳐서는 안된다. 따라서 우리나라 내부에서 정책과 기술개발이 손발이 맞는 날이 빨리 와야 한다. 기업이 대내외적 상황에 맞추기도 벅찬데 내부 정책이 이를 뒷받침하지 못하면 성장이 둔화될 수 밖에 없기 때문이다. 물론 위에서 언급했듯이 기업들도 고금리 시대라고 주춤해 있기만 하지 말고 재활용 방안을 모색하는 등 적극적 행보를 보여야 할 것이다. 새로운 수요에 맞춰 대내외적 정책 및 기업의 움직임이 어떻게 변화하는지 지켜볼 필요가 있어 보인다.

전지에 대한 대학생신재생에너지기자단 기사 더 알아보기

1. "배터리도 ZERO가 대세, 건식 전극공정", 25기 백선우, https://renewableenergyfollowers.org/4416

배터리도 ZERO가 대세, 건식 전극공정

배터리도 ZERO가 대세, 건식 전극공정 (solvent-free) 대학생신재생에너지기자단 25기 백선우 전기차 캐즘의 돌파구, 건식 전극공정 [자료 1. 테슬라 배터리 데이-건식 전극공정 발표] 출처 : Autoevolution

renewableenergyfollowers.org

2. "배터리의 가격과 성능 두 마리 토끼 잡기 프로젝트", 23기 신지연, https://renewableenergyfollowers.org/4453

배터리의 가격과 성능 두 마리 토끼 잡기 프로젝트

배터리의 가격과 성능 두 마리 토끼 잡기 프로젝트 대학생신재생에너지기자단 23기 신지연 중저가 배터리 시장에 뛰어들기 시작하는 국내 배터리 업계 세계 각국에서 전기차의 구매 보조금이

renewableenergyfollowers.org

참고문헌

[배터리? 이차전지? 연료전지]

1) 전슬기, "중국산 흑연 벗어나야 하는 이차전지…정부, 9조7천억 지원" 2024.05.08, https://www.hani.co.kr/arti/economy/economy_general/1139634.html

[국내 이차전지&연료전지 시장 동향]

1. 국내 이차전지 시장 동향

1) 기획재정부, “이차전지에 5년간 38조 정책금융 지원…배터리 재사용 생태계 육성”, 대한민국 정책브리핑, 2023.12.13., https://www.korea.kr/news/policyNewsView.do?newsId=148923742

2) 산업통상자원부, “이차전지 기술 초격차 확보, 2030년까지 20조원 투자”, 대한민국 정책브리핑, 2023.04.21., https://www.korea.kr/news/policyNewsView.do? newsId=148914486

3) 이동재, “[프리뷰 2024 ②] 주춤하는 전기차 시장, 올해 이차전지 산업은?”, HelloT, 2024.01.03., https://www.hellot.net/mobile/article.html?no=85474

4) IBK 기업은행 경제연구소, “이차전지 산업 주요 동향 및 시사점”, Weekly IBK경제브리프, 929호, 2024.02.26., http://research.ibk.co.kr/research/board/economy-news/details/251797?top=328

2. 국내 연료전지 시장 동향

1) 과학기술정보통신부, 대한민국 정책브리핑, “수소경제 활성화 로드맵 발표”, 2019.01.17., https://www.korea.kr/briefing/pressReleaseView.do?newsId=156313631#goList

2) 김부미, “발전용 연료전지, 세계 첫 1GW 돌파했지만…“업계 어려움 가중””, 전기신문, 2024.01.26., https://www.electimes.com/news/articleView.html?idxno=332044html?idxno=112395

3) 주병국, “전력대체기여금, 의무 가동제 등 맞춤형 지원정책 필수”, 가스신문, 2023.10.19., http://www.gasnews.com/news/articleView.

4) 윤대원, “‘수축의 시대’ 맞은 도시가스업계…연료전지가 돌파구 될까”, 전기신문, 2024.03.30., https://www.electimes.com/news/articleView.html?idxno=334740

5) 산업통상자원부, 대한민국 정책브리핑, “세계 최초 수소 발전 입찰시장 개설”, 2023.06.09., https://www.korea.kr/briefing/pressReleaseView.do?newsId=156574319

[세계 이차전지&연료전지 시장 동향]

1) KORTA자료 22-047, 이차전지 글로벌 시장동향 보고서, KOTRA 해외시장뉴스 보고서 > 전체

2) 김호건, K 뉴딜산업 INSIGHT 보고서-3/연료전지의 개요와 현황, https://www.ctis.re.kr/ko/downloadBbsFile.do?atchmnflNo=6882

3) 정인수, ASTI MARKET INSIGHT, 수소연료전지, ASTI MARKET INSIGHT 023(0712).pdf (kisti.re.kr)

[대한민국이 전지 시장에서 경쟁력을 갖기 위해서는?]

1) 김응열, "LG전자의 ESG 경영…가전 폐배터리 재활용 나선다", 2024.05.07, https://www.edaily.co.kr/news/read?newsId=01977846638886624&mediaCodeNo=257&OutLnkChk=Y

2) 이상현, "수소법 제정한 지 어언 4년…수소 정책 허점 있나" 2024.03.08, https://www.h2news.kr/news/articleView.html?idxno=12176

3) 송준호, "진통 겪는 ESG 공시 법제화…정부, 기업, 기준원 3인3색 입장 달라", 2024.05.07, https://www.impacton.net/news/articleView.html?idxno=11462